Effekt Zinsen Säule 3a

Eine wichtige Entscheidung ist, ob man in die Säule 3a einzahlt oder das Geld anderweitig anlegt, um einen flexibleren Zugriff darauf zu haben. Wir empfehlen, wenn finanziell möglich die 3. Säule als Sparinstrument zu nutzen, weil man je nach steuerbarem Einkommen und Wohnsitz bis zu 35% des einbezahlten Betrags durch tiefere Steuern einspart und auf den erwirtschafteten Zinsen keine Steuern bezahlen muss. Man spart sozusagen doppelt Steuern mit der Säule 3a.

Genauso wichtig ist jedoch der Entscheid, bei welcher Bank man sein Vorsorgekapital aufbaut. Hier machen viele Schweizer den Fehler, ein Säule 3a-Konto bei ihrer Hausbank zu eröffnen. Besser wäre es, vorgängig die Zinssätze zu vergleichen und sich für die Bank zu entscheiden, die die höchsten Zinssätze anbietet. Unsere Übersicht zu den aktuellen Zinssätzen für 3a-Konten bietet hier eine Entscheidungshilfe.

Markante Zinsunterschiede für 3a-Konten

Auf den ersten Blick scheinen die Zinsunterschiede minimal zu sein – die Spanne zwischen dem attraktivsten Anbieter und dem schlechtesten Anbieter beträgt 0.5 bis 1.0%. Wer jedoch Zinses-Zins-Berechnungen anstellt, merkt schnell, wie stark sich diese Zinsunterschiede auf das Vorsorgekapital bis zur Pensionierung auswirken. Ein halbes Prozent Unterschied scheint wenig zu sein, aber wenn eine Bank einen Zins von 2.0% bietet und die andere Bank 2.5%, dann entspricht dies einem 25% höheren Zinssatz. Betrachten wir zwei Beispiele, um ein besseres Verständnis der Auswirkungen des Zinssatzes auf sein Alterskapital in der dritten Säule zu bekommen.

Beispiel 1 zum Zins in der 3. Säule

Eine 40jährige Person hat bereits CHF 50’000 in der Säule 3a angespart. Sie plant, während den nächsten 25 Jahren bis zur Pensionierung jeweils anfangs Jahr den gesetzlich erlaubten Maximalbeitrag einzuzahlen. Für unsere Modellrechnung gehen wir davon aus, dass dieser maximal steuerabzugsfähige Beitrag jährlich um 1% ansteigt. Dies entspricht der historischen Entwicklung der Maximalbeträge für die Säule 3a der letzten zehn Jahre.

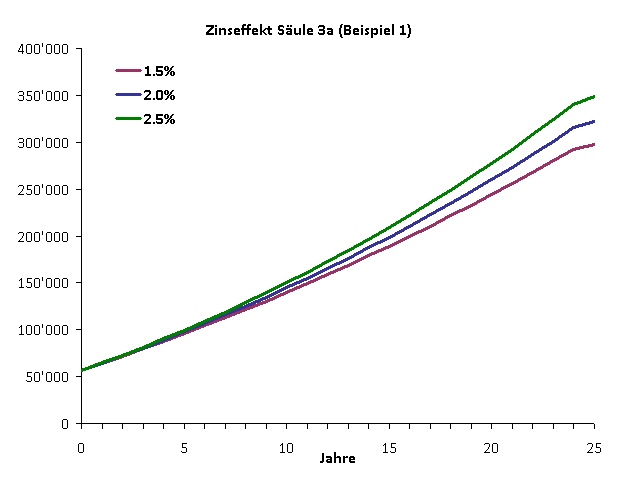

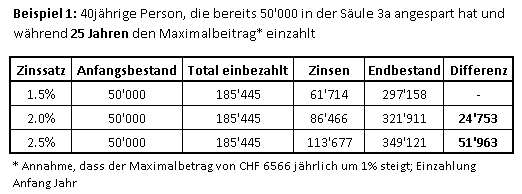

Das Vorsorgekapital bis zur Pensionierung entwickelt sich in unserem ersten Beispiel abhängig von drei gewählten Zinssätzen von 1.5%, 2.0% und 2.5% wie folgt:

Man sieht, wie im Zeitverlauf der Zins- und Zinseszins-Effekt zum Tragen kommt. Nach 25 Jahren ist das angesparte Vermögen bei einem Zinssatz von 2.5% über CHF 50’000 höher als bei einem Zinssatz von 1.5%. Dies entspricht dem Preis für einen Oberklassewagen – es lohnt sich also, sein Vorsorgegeld zu einer Bank zu transferieren, welche höhere Zinsen bietet.

Beispiel 2 zum Zins in der 3. Säule

Eine 25jährige Person hat noch kein Geld in der Säule 3a angelegt. Sie tritt eine gutbezahlte Stelle an und will in den nächsten 40 Jahren bis zur Rente den Maximalbeitrag in die Dritte Säule einzahlen.

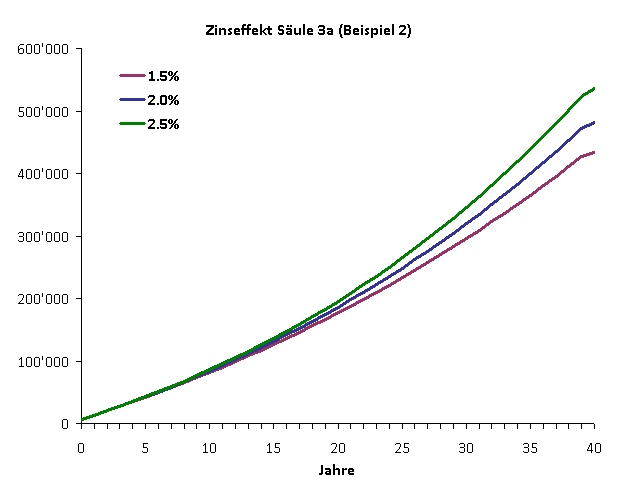

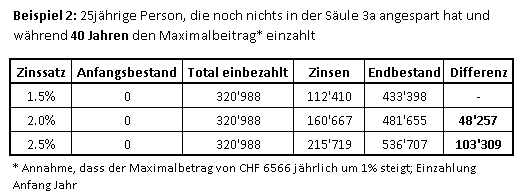

Aufgrund des längeren Anlagehorizonts als im ersten Beispiel ist der Unterschied in den verzinsten Altersguthaben bis zur Pensionierung noch markanter:

Während sich der einbezahlte Betrag über 40 Jahre auf CHF 321Tsd. beläuft, tragen die Zinsen und Zinses-Zinsen weitere CHF 112Tsd. (1.5% Zins) respektive sogar CHF 215Tsd. (2.5% Zins) zum Vorsorgekapital bei. Der Unterschied allein aufgrund des Zinssatzes führt zu einer Differenz von über CHF 100’000:

Zusammenfassung Zinsen Säule 3a

Wir haben gezeigt, wie bedeutend es ist, bei der Säule 3a sein Kapital und seine Einzahlungen bei einer Bank zu tätigen, die eine hohe Verzinsung anbietet. Eine Übersicht der Schweizer Anbieter inklusive der aktuellen Zinssätze für Säule 3a-Konten finden Sie hier: Zinsen Säule 3a.

TIPP: Sparen Sie viel Geld durch die Wahl einer Bank mit einem fairen Zins.

Vergleichen Sie jetzt die Säule 3a-Zinsen. .

Auch interessant:

2 Kommentare

Was ist Ihre Meinung, Ihr Tipp oder Ihre Frage dazu? Antworten abbrechen

Wichtiger Hinweis

Tipp: Haben Sie schon unseren Zinsvergleich Säule 3a benutzt? Ein Prozent mehr Zins entspricht CHF 100’000 mehr Geld nach 40 Jahren!

Aktuell: Vergleichen und Geld sparen

Zitat zum Thema Geld

FinanzZitat von FinanzMonitor.com.

Kann ich als Grenzgänger auch in das Modell 3. Säule einzahlen und somit Kapital in der Schweiz ansparen, wegen der Stabilität des Frankens?

Wenn Sie in der Schweiz arbeiten und dabei AHV-pflichtig sind, dann dürfen Sie auch in die Säule 3a einzahlen. Sie können die Einzahlung in die Säule 3a auch steuerlich absetzen. Als Grenzgänger wird Ihnen vom Lohn jeweils eine Quellensteuer abgezogen. Wenn Sie dieses Jahr eine Einzahlung (beachten Sie den Maximalbetrag Säule 3a) tätigen, dann wenden Sie sich Anfang 2012 an das Steueramt des Kantons, in dem Sie arbeiten. Verlangen Sie eine Rückerstattung der Quellensteuer. Dazu müssen Sie die Einzahlungsbescheinigung Ihrer Bank, welche Sie zum Jahreswechsel erhalten werden, einsenden (als Nachweis, dass Sie eine Einzahlung getätigt haben). Je nach Lohn und Kanton kann man idR mit einer Steuerrückerstattung von 15-35% des in die Säule 3a einbezahlten Betrages rechnen.

Tipp: Lesen Sie vor der Eröffnung eines 3a-Kontos diesen Artikel, v.a. betreffend der Bezugsmöglichkeiten von 3a-Geldern: Lohnt sich die Einzahlung in die Säule 3a?